Rozliczanie podatku od najmu prywatnego może wydawać się skomplikowane, ale znajomość kluczowych terminów jest absolutnie niezbędna, aby uniknąć nieprzyjemnych niespodzianek ze strony urzędu skarbowego. W tym artykule skupimy się na najważniejszych datach dotyczących rozliczenia PIT za najem mieszkania za rok 2025, który rozliczamy w 2026 roku, aby każdy wynajmujący mógł prawidłowo wypełnić swoje obowiązki podatkowe.

Kluczowy termin rozliczenia PIT za wynajem mieszkania 30 kwietnia 2026 roku

- Ostateczny termin na złożenie PIT-28 i zapłatę podatku za najem prywatny za rok 2025 to 30 kwietnia 2026 roku.

- Od 2023 roku jedyną formą opodatkowania najmu prywatnego jest ryczałt od przychodów ewidencjonowanych.

- Stawki ryczałtu to 8,5% do 100 000 zł przychodu i 12,5% od nadwyżki ponad tę kwotę.

- Zaliczki na ryczałt należy wpłacać miesięcznie (do 20. dnia następnego miesiąca) lub kwartalnie (dla przychodów poniżej 200 000 EUR w poprzednim roku).

- Wszystkie płatności realizuje się na indywidualny mikrorachunek podatkowy.

- Deklarację PIT-28 najłatwiej złożyć elektronicznie, np. przez usługę Twój e-PIT.

Ostateczny termin rozliczenia PIT za najem: kiedy musisz działać?

Dla wszystkich wynajmujących mieszkania prywatnie, najważniejszą datą w kalendarzu podatkowym jest 30 kwietnia 2026 roku. To właśnie do tego dnia należy złożyć roczną deklarację PIT-28 za rok podatkowy 2025 oraz uregulować ewentualną niedopłatę podatku wynikającą z tego rozliczenia. Pamiętajmy, że PIT-28 to obecnie jedyny formularz przeznaczony dla najmu prywatnego opodatkowanego ryczałtem od przychodów ewidencjonowanych.

Czy można złożyć deklarację wcześniej? Korzyści z szybszego rozliczenia

Oczywiście, nic nie stoi na przeszkodzie, aby złożyć deklarację PIT-28 wcześniej niż 30 kwietnia. Wręcz przeciwnie, ja zawsze zachęcam do wcześniejszego działania! Wcześniejsze rozliczenie pozwala uniknąć pośpiechu i stresu związanego z ostatnią chwilą. Daje to również więcej czasu na spokojne sprawdzenie wszystkich danych i ewentualne poprawki. Co więcej, jeśli przysługuje nam zwrot podatku (np. z innych źródeł dochodu, jeśli takie mamy), wcześniejsze złożenie deklaracji oznacza szybsze otrzymanie pieniędzy.

Ryczałt od najmu prywatnego: jakie zasady musisz znać?

Od 2023 roku ryczałt od przychodów ewidencjonowanych stał się jedyną dostępną formą opodatkowania dla najmu prywatnego, czyli takiego, który nie jest prowadzony w ramach działalności gospodarczej. Oznacza to, że wynajmujący nie mają już możliwości wyboru skali podatkowej. Co istotne, nie musimy już formalnie zgłaszać do urzędu skarbowego wyboru ryczałtu pierwsza wpłata ryczałtu w danym roku podatkowym jest traktowana jako oświadczenie o wyborze tej formy opodatkowania.

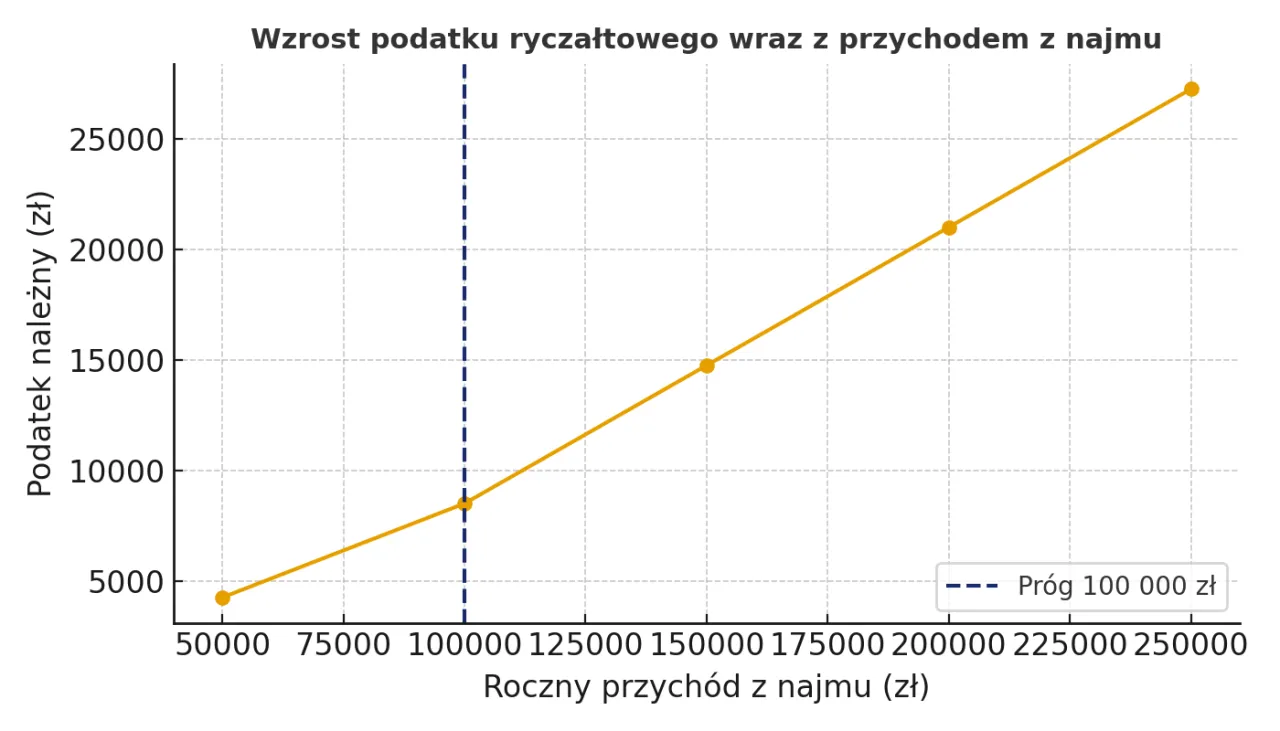

Dwie stawki podatkowe, które musisz znać: 8,5% i 12,5%

W przypadku ryczałtu od najmu prywatnego obowiązują dwie stawki podatkowe:

- 8,5% od przychodów do kwoty 100 000 zł rocznie.

- 12,5% od nadwyżki przychodów ponad 100 000 zł rocznie.

Pamiętajmy, że te stawki stosuje się progresywnie. Oznacza to, że jeśli nasze roczne przychody przekroczą 100 000 zł, to tylko kwota powyżej tego progu będzie opodatkowana stawką 12,5%, a kwota do 100 000 zł nadal będzie objęta stawką 8,5%.

Jak obliczyć próg 100 000 zł przychodu? Praktyczne przykłady

Obliczenie progu 100 000 zł jest kluczowe, ponieważ decyduje o zmianie stawki ryczałtu. Liczymy go od sumy wszystkich przychodów z najmu prywatnego osiągniętych w danym roku podatkowym. Na przykład, jeśli w styczniu i lutym uzyskaliśmy po 50 000 zł przychodu z najmu (łącznie 100 000 zł), to te 100 000 zł będzie opodatkowane stawką 8,5%. Jeśli w marcu uzyskamy kolejne 10 000 zł, to ta kwota (i wszystkie kolejne w danym roku) będzie już opodatkowana stawką 12,5%, ponieważ przekroczyliśmy próg.

Co z najmem w ramach małżeństwa? Jak liczyć limit przychodów?

W przypadku małżeństw, limit 100 000 zł, który decyduje o zmianie stawki ryczałtu, dotyczy łącznie obojga małżonków. Jest to bardzo ważna zasada, niezależnie od tego, czy małżonkowie rozliczają się wspólnie, czy osobno. Oznacza to, że jeśli małżeństwo wynajmuje kilka nieruchomości i ich łączny przychód z najmu przekroczy 100 000 zł, to nadwyżka będzie opodatkowana stawką 12,5%.

Terminy płatności ryczałtu w ciągu roku: o czym pamiętać?

Ryczałt od najmu prywatnego należy wpłacać na bieżąco, w trakcie roku podatkowego. Podstawową zasadą są miesięczne wpłaty. Podatek za dany miesiąc trzeba uregulować do 20. dnia miesiąca następnego. Na przykład, ryczałt za styczeń płacimy do 20 lutego, za luty do 20 marca i tak dalej. Jest jednak jeden ważny wyjątek: podatek za grudzień należy wpłacić do końca lutego następnego roku.

A może co kwartał? Kto może skorzystać z rzadszych wpłat i jakie są terminy?

Niektórzy podatnicy mogą skorzystać z wygodniejszej formy kwartalnych wpłat ryczałtu. Ta opcja jest dostępna dla tych, których przychody z najmu w poprzednim roku podatkowym nie przekroczyły równowartości 200 000 euro. Jeśli spełniamy ten warunek, terminy płatności wyglądają następująco:

- Za I kwartał (styczeń-marzec): do 20 kwietnia

- Za II kwartał (kwiecień-czerwiec): do 20 lipca

- Za III kwartał (lipiec-wrzesień): do 20 października

- Za IV kwartał (październik-grudzień): do końca lutego następnego roku

Wyjątek na koniec roku: specjalny termin płatności za grudzień

Chciałabym szczególnie podkreślić ten jeden termin, ponieważ często bywa źródłem pomyłek. Zarówno w przypadku płatności miesięcznych, jak i kwartalnych, ryczałt za ostatni okres rozliczeniowy w roku (czyli za grudzień lub za IV kwartał) ma specjalny termin płatności. Zamiast standardowego 20. dnia miesiąca, podatek ten należy uregulować do końca lutego następnego roku. Jest to data zbieżna z ostatecznym terminem na złożenie rocznej deklaracji PIT-28 za poprzedni rok.

Gdzie wpłacać pieniądze? Rola indywidualnego mikrorachunku podatkowego

Wszystkie wpłaty ryczałtu zarówno te miesięczne czy kwartalne, jak i ewentualne roczne wyrównanie muszą być dokonywane na indywidualny mikrorachunek podatkowy podatnika. To osobisty numer rachunku bankowego, który służy do rozliczeń z urzędem skarbowym. Mikrorachunek można łatwo wygenerować na stronie internetowej Ministerstwa Finansów, podając swój PESEL lub NIP.

PIT-28 krok po kroku: jak rozliczyć najem online?

W dzisiejszych czasach najwygodniejszym i najszybszym sposobem na złożenie deklaracji PIT-28 jest skorzystanie z usługi Twój e-PIT dostępnej na Portalu Podatkowym. System ten automatycznie przygotowuje wstępne zeznanie na podstawie danych, które posiada Krajowa Administracja Skarbowa, co znacząco ułatwia cały proces rozliczenia.

Jakie dane przygotować przed zalogowaniem się do systemu?

Zanim przystąpisz do rozliczenia przez Twój e-PIT, warto mieć pod ręką kilka kluczowych informacji i dokumentów:

- Dane do logowania: Twój PESEL lub NIP oraz data urodzenia.

- Kwota przychodu z poprzedniego roku: Będzie potrzebna do autoryzacji.

- Kwota nadpłaty/niedopłaty z poprzedniego roku: Również do autoryzacji.

- Łączna kwota przychodów z najmu za rok 2025: Suma wszystkich wpływów z najmu.

- Ewentualne odliczenia: Jeśli przysługują Ci jakiekolwiek odliczenia od przychodu (np. z tytułu składek ZUS, choć w najmie prywatnym nie ma odliczeń kosztów).

Weryfikacja i akceptacja zeznania: ostatni krok do spełnienia obowiązku

Po zalogowaniu się do usługi Twój e-PIT, znajdziesz tam wstępnie przygotowane zeznanie PIT-28. Twoim zadaniem jest dokładne zweryfikowanie wszystkich danych, zwłaszcza kwoty przychodu z najmu. Jeśli wszystko się zgadza, lub po wprowadzeniu ewentualnych zmian (np. dodaniu ulg, jeśli są dozwolone w innych częściach PIT-28), możesz zaakceptować zeznanie i wysłać je elektronicznie. System automatycznie wyśle Ci Urzędowe Poświadczenie Odbioru (UPO), które jest dowodem złożenia deklaracji.

Uniknij pułapek: najczęstsze błędy w rozliczeniach najmu

Niestety, nawet przy najlepszych chęciach, łatwo popełnić błędy w rozliczeniach. Jednym z najczęstszych jest pominięcie terminów płatności zaliczek na ryczałt. Każde opóźnienie wiąże się z koniecznością zapłaty odsetek za zwłokę, a w skrajnych przypadkach może nawet skutkować karą skarbową. Dlatego tak ważne jest, aby skrupulatnie pilnować dat.

Błędne obliczenie przychodu i przekroczenie progu 100 000 zł

Kolejną pułapką jest błędne obliczenie łącznego przychodu z najmu i niezauważenie momentu przekroczenia progu 100 000 zł. Jeśli pomylimy się w obliczeniach i zastosujemy niższą stawkę (8,5%) do kwoty, która powinna być opodatkowana stawką 12,5%, powstanie niedopłata podatku. To z kolei prowadzi do konieczności dopłacenia zaległości wraz z odsetkami. Regularne monitorowanie przychodów jest tutaj kluczowe.

Zapominanie o limicie przychodów dla małżonków

W przypadku małżeństw, często zdarza się zapomnieć, że limit 100 000 zł jest wspólny. Jeśli każde z małżonków rozlicza swój udział w najmie osobno i każde z nich stosuje stawkę 8,5% do swoich przychodów, nie sumując ich do wspólnego progu, to może to doprowadzić do poważnej niedopłaty. Urząd skarbowy z pewnością to zauważy i wezwie do korekty.

Próba odliczania kosztów: dlaczego przy ryczałcie to niemożliwe?

Wielu wynajmujących, przyzwyczajonych do rozliczania się na zasadach ogólnych, próbuje odliczać koszty uzyskania przychodu, takie jak remonty, amortyzacja czy opłaty za media. Niestety, przy ryczałcie od najmu prywatnego jest to niemożliwe. Ryczałt oblicza się od przychodu, czyli faktycznie otrzymanych pieniędzy, a nie od dochodu (przychód minus koszty). To fundamentalna różnica, o której trzeba pamiętać, aby uniknąć błędów.